Rozliczenia strat podatkowych

Spółka zawarła umowę o utworzeniu grupy kapitałowej z innymi spółkami na dwa lata. Przed zawiązaniem grupy nie rozliczyła swoich strat podatkowych. Zwróciła się więc do organu skarbowego z pytaniem, czy po rozwiązaniu grupy będzie mogła to zrobić w pięcioletnim okresie, o którym mowa w przepisach ustawy o podatku dochodowym od osób prawnych. Fiskus stwierdził, że przystępując do grupy, spółka straciła prawo do takiego rozliczenia na cały okres istnienia grupy i uczestnictwa w niej spółki. Wojewódzki Sąd Administracyjny w Warszawie orzekł jednak, że to organ skarbowy jest w błędzie i w okresie trwania grupy termin na rozliczenie przez spółkę straty nie będzie ulegał upływowi.

Prawo do rozliczenia straty w okresie pięciu lat podatkowych

Spółka akcyjna wraz z trzema innymi spółkami z o.o. w listopadzie 2019 r. zawarła umowę o utworzeniu grupy kapitałowej na okres od 1 stycznia 2020 r. do 31 grudnia 2022 r. Spółka ta przyjęła w grupie rolę zależnej. Na dzień poprzedzający pierwszy dzień roku podatkowego grupy, tj. 31 grudnia 2019 r., spółka posiadała częściowo nierozliczone straty podatkowe wygenerowane w latach poprzednich. Po rozwiązaniu grupy, po dwóch latach jej funkcjonowania chciała rozliczyć powstałą przed przystąpieniem do grupy stratę w okresie pięciu lat od rozwiązania grupy. Jako podstawę tego rozliczenia przyjęła przepis art. 7 ust. 5 ustawy o podatku dochodowym od osób prawnych, zgodnie z którym podatnik może obniżyć o wysokość straty ze źródła przychodów:

a) dochód uzyskany z tego źródła w najbliższych kolejno po sobie następujących pięciu latach podatkowych, z tym że kwota obniżenia w którymkolwiek z tych lat nie może przekroczyć 50 proc. wysokości tej straty, albo

b) jednorazowo dochód uzyskany z tego źródła w jednym z najbliższych kolejno po sobie następujących pięciu lat podatkowych o kwotę nieprzekraczającą 5 mln zł, nieodliczona kwota podlega rozliczeniu w pozostałych latach tego pięcioletniego okresu, z tym że kwota obniżenia w którymkolwiek z tych lat nie może przekroczyć 50 proc. wysokości tej straty.

Fiskus odmówił spółce prawa do odliczenia

Fiskus uznał stanowisko przedsiębiorcy za nieprawidłowe. W wydanej w maju 2020 r. interpretacji indywidualnej wskazał, że przepis art. 7 ust. 5 ustawy o CIT nie przewiduje żadnych wyjątków od reguły rozliczenia przez podatnika straty w kolejnych, następujących po sobie latach podatkowych. W opinii dyrektora Krajowej Informacji Skarbowej, odwołując się do językowej wykładni tej regulacji, należy stwierdzić, że wraz z przystąpieniem z dniem 1 stycznia 2020 r. do grupy kapitałowej spółka traci prawo do rozliczenia swojej straty, jeśli w przedmiotowym pięcioletnim okresie będzie należeć do współtworzonej przez siebie grupy.

Bezsprzeczne prawo spółki

Spółka zarzuciła organowi profiskalną wykładnię przepisów na niekorzyść podatnika i wniosła skargę do sądu. Wojewódzki Sąd Administracyjny w Warszawie przywołał treść m.in. przepisów art. 7a ust. 2 i 3 ustawy o CIT, stanowiących, że strat podatkowej grupy kapitałowej nie pokrywa się z dochodu poszczególnych spółek po upływie okresu obowiązywania umowy lub utracie statusu podatkowej grupy kapitałowej, a z dochodu takiej grupy nie pokrywa się strat spółek wchodzących w skład grupy, poniesionych przez nie w okresie przed powstaniem grupy. Analizując te regulacje, WSA stwierdził, że błędne jest stanowisko, jakie przyjmuje w tej sprawie organ, iż pomimo nieposiadania przez spółkę statusu podatnika podatku dochodowego w czasie istnienia grupy upływałyby kolejne lata podatkowe tej spółki, co przy odpowiednio długim okresie trwania tej grupy oznaczałoby, że mogłaby ona całkowicie utracić przysługujące jej prawo do rozliczenia straty.

Sąd wskazał jednocześnie na art. 8 ust. 7 ustawy o CIT, zgodnie z którym dla poszczególnych spółek wchodzących w skład grupy kapitałowej:

1) dzień poprzedzający początek roku podatkowego przyjętego przez grupę jest dniem kończącym rok podatkowy tych spółek;

2) dzień następujący po dniu, w którym upłynął okres obowiązywania umowy lub w którym grupa utraciła status podatkowej grupy kapitałowej, jest dniem rozpoczynającym rok podatkowy tych spółek.

Uchylając zaskarżoną przez przedsiębiorcę interpretację Dyrektora KIS, WSA w Warszawie orzekł:

„Powyższe unormowanie wskazuje zatem bezsprzecznie, że w przeddzień powstania [...] kończy się bieżący rok podatkowy spółki i zawieszeniu ulega rozpoczęcie jej kolejnego roku podatkowego. Odliczanie kolejnych lat podatkowych spółki zostaje zatem wstrzymane w przeddzień początku roku podatkowego [...] i następuje na nowo w dzień następny po upływie okresu obowiązywania umowy [...]. Jeśli zatem przykładowo, spółka wygenerowała stratę w ostatnim roku podatkowym, który został przerwany powstaniem [...], to wspomnianą stratę będzie mogła rozliczyć w pięciu kolejnych latach podatkowych, czyli w latach po zakończeniu obowiązywania umowy” (wyrok z 8 grudnia 2020 r., sygn. akt III SA/Wa 1308/20).

Autor: radca prawny Robert Nogacki

Kancelaria Prawna Skarbiec specjalizuje się w ochronie majątku, doradztwie strategicznym dla przedsiębiorców oraz zarządzaniu sytuacjami kryzysowymi.

Klarowny przekaz / W wydanej w maju 2020 r. interpretacji indywidualnej wskazał, że przepis art. 7 ust. 5 ustawy o CIT nie przewiduje żadnych wyjątków od reguły rozliczenia przez podatnika straty w kolejnych, następujących po sobie latach podatkowych.

Klarowny przekaz / W wydanej w maju 2020 r. interpretacji indywidualnej wskazał, że przepis art. 7 ust. 5 ustawy o CIT nie przewiduje żadnych wyjątków od reguły rozliczenia przez podatnika straty w kolejnych, następujących po sobie latach podatkowych. PRZECZYTAJ ARTYKUŁY

Czy staking podlega opodatkowaniu?

/20.04.2025

Czy staking podlega opodatkowaniu?

/20.04.2025

Nagrody uzyskiwane w stakingu kryptowalut budzą coraz więcej kontrowersji podatkowych. Organy podatkowe chcą je opodatkować już w momencie ich przyznania, sądy – przeciwnie, odwołując się do treści ustawy o PIT.

Celowe lub nieświadome błędy podatkowe mogą prowadzić do surowych kar, utraty reputacji i odpowiedzialności karnej. Sprawdź, jak chronić firmę przed konsekwencjami.

Organy podatkowe zmieniły podejście do zasady look through approach przy poborze podatku u źródła od należności wypłacanych pośrednikowi. Zielone światło dał minister finansów.

Czy przekazaniu prowadzonego przedsiębiorstwa towarzyszy opodatkowanie podatkiem od towarów i usług, jeśli przekazującym jest rodzic?

Przedsiębiorcy wygrywają z fiskusem walkę o zwrot VAT z tytułu stosowania 8 proc. zamiast 5 proc. stawki VAT przy sprzedaży dań na wynos.

NAJCZEŚCIEJ CZYTANE

Jak zarobić pierwszy milion we franczyzie

/07.07.2025

Jak zarobić pierwszy milion we franczyzie

/07.07.2025

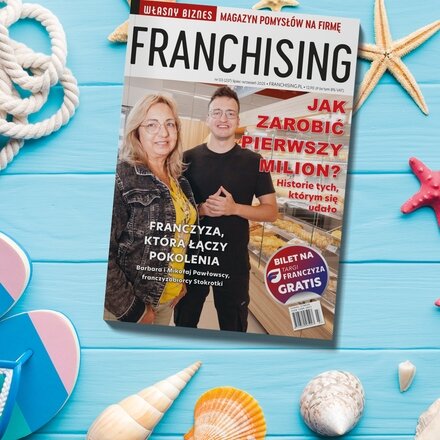

Salon kosmetyczny, siłownia, sklep spożywczy, a może firma edukacyjna, biuro nieruchomości albo butik z modą? Przedstawiamy konkretne przykłady franczyz, które zarabiają. Pokazujemy też mniej typowe pomysły na biznes, jak hodowla ślimaków czy pracownia peruk. Bilet na Targi Franczyza gratis!

Northgate Logistics notuje szybki przyrost sieci i nie zamierza tego zmieniać. W ubiegłym roku otworzyła siedem placówek.

– Franczyza to coś więcej niż dostęp do produktów i technologii. To gotowy system, który naprawdę wspiera, a przy okazji pozwala realizować się razem, jako rodzina – mówią Barbara i Mikołaj Pawłowscy, właściciele czterech sklepów Stokrotka w województwie lubelskim.

– Większość podłóg i drzwi sprzedaje się wraz z usługą montażu, dlatego ekipy montażowe to bardzo ważna część mojego biznesu – mówi Radosław Chabowski, franczyzobiorca DDD Dobre Dla Domu.

Franczyzę i4-Mobile można połączyć z innym biznesem. A franczyzodawca może nawet pokryć część kosztów inwestycji.

POPULARNE NA FORUM

Co sądzicie o Oskrobie?

Witam, Z calego serca odradzam jakąkolwiek wspolprace z ta firma. Okolo 2 miesiące temu zglosilam sie do Oscroby bedac zainteresowana franczyza ich sieci. Wyslalam do nich...

Planuję założyć własną działalność - od czego zacząć?

Najlepiej zacząć od kupna gotowej spółki . Zakup gotowej spółki daje pewność, że firma istnieje i ma już zarejestrowany kapitał zakładowy, co może być ważne z...

Oszukani przez franczyzodawcę

Wspolpraca z firma Ship Center jako franczyzobiorca??? ODRADZAM SPRAWDZ ICH UMOWE U SWOJEGO PRAWNIKA, jest ona jednostronna i ukierunkowana na kary umowne ktore sobie sami...

Czy na odzieży można jeszcze zarobic?

Ja kupuję na hurtowni stradimoda.pl od jakiegoś roku nie zawiodłam się doradzą zawsze dobrze dbają o klienta a uwierzcie mi jest dużo hurtowni które chcą tylko...

piszę pracę na temat franchisingu :)

hej, tez poszukuję danych, znalazłaś coś może oprócz ilości placówek i marek franczyzowych?

Sukcesja w Intermarché i Bricomarché

przeciez to złodzieje

piszę pracę na temat franchisingu :)

Szukam szcegółowego raporty na temat franczyzy w latach przed pandemią i po. Rozumiem że osttani raport opublikowany był za rok 2010 ale niestety jego również nię mogę...

Praca magisterska - licencjacka o franchisingu

Witam, Jestem studentką III roku Finansów i Rachunkowości na Uczelni Łazarskiego w Warszawie. Obecnie prowadzę badania w ramach seminarium dyplomowego. Poniższa ankieta...