Mój bank na trudne czasy

Sławomir Błoch, franczyzobiorca BZ WBK Partner w Choszcznie i Barlinku.

Ostatnie dziesięć lat to czas zmian – od prosperity, po spowolnienie gospodarcze, które trwa do dzisiaj i wciąż trzyma w niepewności wszystkich uczestników rynku. Przed 2009 roku wskaźniki rosły w górę, gospodarka nabierała tempa, ludzie mieli prace. Stać ich było na kredyty i inwestycje w nieruchomości. Wówczas każdy dorosły chciał mieć swoje metry kwadratowe, a banki chętnie odpowiadały na potrzebę niezależności mieszkaniowej i udzielały kredytów na preferencyjnych warunkach. Dostępność pożyczek miała swoje odzwierciedlenie w rozwoju branży finansowej oraz franczyzy bankowej. Biznes w dużym stopniu polegał na ich sprzedaży. Kolejki klientów i wysokie prowizje zachęcały do inwestycji w koncepty partnerskie banków.

– Zanim otworzyłem placówkę BZ WBK Partner, prowadziłem biuro kredytowe i współpracowałem z wieloma bankami. Banki niemal rozdawały pieniądze, a chętnych na nie nie brakowało – mówi Sławomir Błoch, franczyzobiorca BZ WBK Partner w Choszcznie i Barlinku.

Wkrótce jednak nastąpił kres hojności banków. Sygnały o kryzysie dochodzące zza oceanu z USA zapowiadały spore zmiany na świecie, w Europie i wreszcie na naszym podwórku. Wystarczyło kilka miesięcy, by prognozy stały się rzeczywistością. Przyszedł czas weryfikacji konceptów biznesowych. Partnerzy, którzy opierali swój biznes wyłącznie na sprzedaży pożyczek, zaczęli odczuwać spadek formy swojego biznesu. Wprowadzenie Rekomendacji S i T spowodowało, że kolejki po kredyty zniknęły. Problemy z pracą dodatkowo obniżyły popyt na mieszkania. Wielu partnerów licencyjnych zostało zmuszonych do zamknięcia swoich placówek. Banki zaczęły wycofywać się z popularnych wówczas biur kredytowych i tworzyć systemy franczyzowe, które polegały na rozwoju pełnousługowych placówek licencyjnych. Niektórzy przedsiębiorcy nie potrafili dopasować się do nowej rzeczywistości, a niektórzy, jak Sławomir Błoch, podejmowali wyzwanie.

– Zrezygnowałem z biura kredytowego i zainwestowałem w placówkę BZ WBK Partner. To był jedyny sposób na pozostanie w biznesie. Placówkę licencyjną otworzyłem w 2009 roku w Choszcznie – mówi Sławomir Błoch.

W tym samym czasie do sieci przystąpił również Marek Śliwka. To był jego pierwszy biznes. Wcześniej pracował w banku konkurencyjnym jako lider oddziału oraz w jednej z wiodących sieci komórkowych. Współpracę z BZ WBK rozpoczął od inwestycji w Skierniewicach.

Wspólne początki

Marek Śliwka i Sławomir Błoch rozpoczęli współpracę z BZ WBK w momencie, kiedy bank zaczynał budowę konceptu partnerskiego. Założeniem był rozwój sieci placówek licencyjnych analogicznych pod względem oferty do oddziałów własnych. Realizacja planu przebiegała stopniowo i trwała ok. trzech lat. Obaj partnerzy nie od razu zdecydowali się na koncept BZ WBK Partner. Rozważali inne oferty franczyzowe dostępne na rynku.

– Przekonała mnie strategia rozwoju banku. Raczkujący wówczas system BZ WBK Partner dawał możliwość rozwoju u boku partnera, który jest jednym z największych instytucji finansowych w Polsce – mówi Sławomir Błoch.

Obecnie placówki partnerskie oferują to samo co oddziały własne.

– Mój biznes podążał za zmianami w całej sieci. Na początku działalności oferowałem produkty, które niewiele miały wspólnego z BZ WBK, czyli konto minibank, kredyt gotówkowy oraz starter bankowy. Teraz oferuję swoim klientom to samo, co oddziały własne. Oferta dopasowana jest do potrzeb lokalnych rynków. Dzięki temu sprzedaż jest stabilna i dochodowa – dodaje.

Marka Śliwkę zwabiły do sieci BZ WBK Partner stawki wynagrodzeń (jak twierdzi, spełniały wówczas jego oczekiwania) oraz silna i znana marka. Aktualnie Marek Śliwka i Sławomir Błoch mają po dwie placówki. Marek Śliwka rozszerzył swoją działalność po 16 miesiącach o placówkę w Tomaszowie Mazowieckim, a Sławomir Błoch po dwóch latach w Stargardzie Szczecińskim. Po kolejnych trzech miesiącach doszła placówka partnerska w Barlinku, a stargardzka została sprzedana.

– Drugą placówkę sfinansowałem z bieżących środków. Nie zdecydowałbym się otworzyć drugiej placówki na kredyt. Wiem, że BZ WBK ma przygotowaną ofertę kredytową na otwarcie drugiego punktu. Uważam jednak, że jeśli partner nie ma pieniędzy na drugą inwestycję, trzeba najpierw popracować nad pierwszą. Włożyć całe zaangażowanie w jej rozwój – mówi Sławomir Błoch.

Obecnie BZ WBK oferuje pomoc finansową dla kandydatów na franczyzobiorców. Partnerzy, którzy przystępują do sieci, mogą skorzystać z kredytu na otwarcie placówki.

– W 2009 roku, kiedy dołączałem do sieci, nie było pomocy finansowej ze strony banku. Obecnie można skorzystać z pożyczki BZ WBK. Procedury otrzymania kredytu są szybkie, uproszczona weryfikacja, niska marża. Poza tym franczyza bankowa dojrzała. Koncepty partnerskie są dopracowane, placówki upodobniły się do oddziałów własnych pod względem oferowanych produktów i usług. Licencjobiorcy mają szerokie pole do współpracy z klientem – mówi Marek Śliwka. – Inwestując w pierwszą placówkę, koszty jej wyposażenia, poza sprzętem IT, leżą po stronie partnera. Decydując się na drugą placówkę, licencjobiorca otrzymuje od BZ WBK sejf oraz multisejf – mówi Sławomir Błoch.

Przygotowania do biznesu

Marek Śliwka nie weryfikował lokalnego rynku, zanim zainwestował w biznes.

– Konkurencja jest wszędzie, również w Skierniewicach i Tomaszowie Mazowieckim, gdzie prowadzę swoje placówki. Gdybym pytał ludzi, czy w swoim otoczeniu potrzebują kolejnego banku, każda napotkana osoba zaprzeczyłaby – mówi Marek Śliwka.

Innego zdania jest Sławomir Błoch, który uważa, że przed podjęciem decyzji o inwestycji w placówkę partnerską należy zapoznać się z rynkiem. Według niego w biznesie najistotniejsza jest dobra lokalizacja i wiedza na temat konkurencji. Pierwsza inwestycja Sławomira Błocha była łatwiejsza. Został w tym samym miejscu, gdzie wcześniej prowadził biuro kredytowe. Inaczej było w przypadku drugiej inwestycji. W znalezieniu dobrej lokalizacji pomógł mu menedżer regionalny zatrudniony przez BZ WBK.

– Obie placówki oddalone są od siebie o 30 kilometrów. Nie jestem w stanie być w nich jednego dnia, zwłaszcza że zajmuję się bezpośrednią obsługą klienta. W tej sytuacji kompetentna kadra jest niezbędna – mówi franczyzobiorca.

Marek Śliwka nie musiał szukać lokalizacji pod drugą placówkę, ponieważ przejmował już istniejący punkt.

– Wystarczyło, że centrala BZ WBK Partner nadała mi uprawnienia i mogłem działać – mówi Marek Śliwka. – Inaczej było w przypadku pierwszej inwestycji. W 2009 roku u schyłku hossy wszystkie lokale handlowe w Skierniewicach były zajęte. Zdecydowałem się więc podkupić nieruchomość i tam urządzić placówkę – dodaje.

Inwestycja w placówkę BZ WBK Partner to coś więcej niż tylko lokalizacja i znajomość rynku lokalnego. Obaj partnerzy przeprowadzili skrupulatną analizę zysków i strat.

– Nadchodziły ciężkie czasy, a ja wchodziłem w trudną branżę. Pod uwagę brałem wszystkie koszty, jakie generuje biznes, również te ukryte oraz ówczesną sytuację gospodarczą. Skrupulatnie zaplanowałem każdy grosz na minimum rok dokładania do interesu. Według mnie warto mieć zaplecze finansowe na pokrycie tych kosztów – mówi Sławomir Błoch.

Obecnie współpraca z klientem przebiega nieco inaczej niż za czasów prowadzenia biura kredytowego, kiedy pożyczki szły jak świeże bułeczki.

– Teraz liczy się sprzedaż pakietowa usług bankowych. Trzeba zwiększać liczbę stałych klientów, ponieważ to oni generują stabilny przychód placówek. Raz złowiony klient nie rezygnuje tak łatwo z usług. Trochę z wygody, trochę z przywiązania do marki i trochę ze względu na sympatię do człowieka, który go obsługuje. A na to zwracam uwagę. Wiem, że emocje mają kolosalny wpływ na decyzje konsumenckie – mówi Marek Śliwka.

Marek Śliwka zaznacza, że partner BZ WBK jest samodzielną jednostką odpowiedzialną za swoje przychody. W gestii właściciela biznesu leży stworzenie planów sprzedażowych i pilnowanie ich realizacji.

Prawdziwe imię i nazwisko franczyzobiorcy wypowiadającego się w artykule jako Marek Śliwka do wiadomości redakcji.

ZOBACZ W KATALOGU

PRZECZYTAJ ARTYKUŁY

Klient oczekuje doradztwa

/16.06.2025

Klient oczekuje doradztwa

/16.06.2025

– Budujemy biznes oparty o kilka grup produktowych, z których każda generuje przychód dla franczyzobiorcy – mówi Daniel Gehrke z Alior Banku.

– International Franchise Day to święto dobrej współpracy dla tych, którzy w takim modelu działają – podkreśla Adam Kuc, właściciel placówki partnerskiej VeloBanku.

Powódź zniszczyła jego placówkę, ale nie biznes. Mariusz Hajdasz, partner PKO Banku Polskiego, opowiada, jak wygląda franczyza bankowa, gdy przychodzą prawdziwe kryzysy.

Hiszpanie chcą sprzedać udziały w Santander Bank Polska austriackiemu Erste Group. Co to oznacza dla dalszego rozwoju sieci i dla franczyzobiorców?

Do 60 tys. zł na otwarcie placówki partnerskiej – Alior Bank kontynuuje wsparcie dla przedsiębiorców.

NAJCZEŚCIEJ CZYTANE

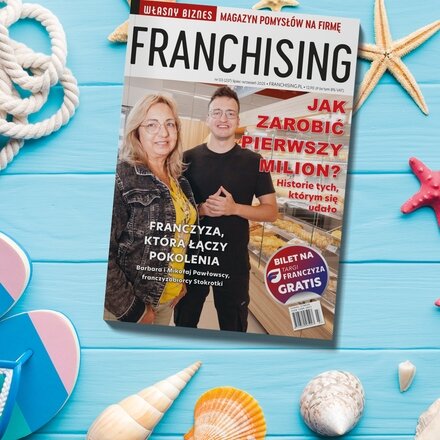

Jak zarobić pierwszy milion we franczyzie

/07.07.2025

Jak zarobić pierwszy milion we franczyzie

/07.07.2025

Salon kosmetyczny, siłownia, sklep spożywczy, a może firma edukacyjna, biuro nieruchomości albo butik z modą? Przedstawiamy konkretne przykłady franczyz, które zarabiają. Pokazujemy też mniej typowe pomysły na biznes, jak hodowla ślimaków czy pracownia peruk. Bilet na Targi Franczyza gratis!

Northgate Logistics notuje szybki przyrost sieci i nie zamierza tego zmieniać. W ubiegłym roku otworzyła siedem placówek.

– Franczyza to coś więcej niż dostęp do produktów i technologii. To gotowy system, który naprawdę wspiera, a przy okazji pozwala realizować się razem, jako rodzina – mówią Barbara i Mikołaj Pawłowscy, właściciele czterech sklepów Stokrotka w województwie lubelskim.

– Większość podłóg i drzwi sprzedaje się wraz z usługą montażu, dlatego ekipy montażowe to bardzo ważna część mojego biznesu – mówi Radosław Chabowski, franczyzobiorca DDD Dobre Dla Domu.

Franczyzę i4-Mobile można połączyć z innym biznesem. A franczyzodawca może nawet pokryć część kosztów inwestycji.

POPULARNE NA FORUM

Franczyza Credit Agricole/Alior Bank

Witam, czy ktoś ma doświadczenie z bankiem Credit Agricole i mógłby doradzić w jakim stopniu ta współpraca jest rentowna.

Velobank

Witam, czy ktoś prowadzi lub ma zamiar zacząć z velobankiem?

Pekao SA - czy to dobry pomysł na biznes

Warto interesować się tematem czy lepiej wybrać inny bank ?

PEKAO PARTNER - FRANCZYZA

Witam, Czy posiada ktoś jakiekolwiek informacje na temat franczyzy Banku Pekao ? Chodzi głównie o wynagrodzenie i przyznawalnośc kredytów. Warto interesować się tematem...

W co inwestować

Nieruchomości Złoto Kryptowaluty

W co inwestować

Nieruchomości Złoto Kryptowaluty

Skąd wziąć pieniądze na rozwój firmy?

dofinansowania są różne konkursy organizowne przez gmine, miasto, ministerstwa w zaleznosci od pomyslu na biznes.

Firma pożyczkowa

Ja gdy wiem, że chce uzbierać na dany cel, stosuje zasadę50/30/20, dzięki temu oszczędzam i nie potrzebuję pożyczać pieniędzy.